証券外務員に続いて

保有資格を引き続きご紹介です

取引先である

損害保険会社の

支社長から

生命保険の取り扱いを推奨されました

何度かお断りしている内に

支社長の言葉から

ノルマ、成績獲得(取扱者候補を獲得するのも成績)だけでなく

良いことを沢山の人に伝えたい

伝えてほしい

という強い想いを感じ

ある日

打ち合わせの席を。

先ずは

私自身の生命保険証券診断だったのですが

目から鱗。

あんなに

拒否していたのに

その時点で

自ら使命感を高めていました。

支社長は

でしょ。(^^

といった面持ち

今

資格証を見ますと

取り扱うための入り口の資格である

ライフ・コンサルタント認定が

平成17年。

ですから

16年前ですね

奥が深く

探求するにつれて

保険料が高い、安い、お得、損

そんな話じゃなくて

クライアントの一生を左右する話

使命感と責任感に燃え

上位資格にトライ

生命保険協会最上位

トータル・ライフ・コンサルタント認定を獲得しました

話が行ったり来たりして恐縮ですが

資格を保有したと同時に

今度は

商品の壁に立ち向かいます

保険の理論をどんなに理解しても

実際に取り扱うのは

「商品」です

例えば

教員試験に受かったからとて

生徒を目の前にすると

ベテラン教師のスキル、経験値とは格段の差

ドクター

弁護士

何れもそうですよね

トータル・ライフ・コンサルタント認定

平成19年

あの頃

今思えば

勉強したことが

お客様の役に立つ、と

ある意味、勝手に思い込んで

空回りしていた部分もあると振り返ります

聞きたく無い人には

余計なお世話、迷惑な話ですから(笑

伝える人を選ぶ(僭越ですが)

そんなことが出来る様になるまで

格闘が続きました

情報が溢れる現代です

王道

真っ当

業法

法令

に基づいて

ほんものの情報を提供する

それが

プロ

生命保険協会は

今年

外貨建保険資格が新設されました

*もちろん取得済みです

時代と共に

お客様の為に

これからも

研鑽し続けます

2021年12月7日 9:25 AM

|

カテゴリー:ファイナンシャルプランナーの選び方,保有資格

年末に向け

コロナで

オンライン続きだった皆さま

個別面談自体、久しぶりの皆さま

続々と

オフィスにお越し頂いております。

ようこそです(^^

そんな中

先日

ある会員さまが

「こんな資格、持っとられるがいね〜。」

(↑ 富山弁:持っておられるのですね)

と仰り

あ、そうか〜

時代と共に

私の資格種類も増えたものだなぁ、と振り返った次第です。

こちらのカテゴリで

保有資格のご紹介をしていきたいと思います。

皆さまにとって

必要な専門分野の者かどうか

ご判断に活用頂けばと存じます。

一つ目は

日本証券業協会 「外務員資格」。

私の職業を

「何ですか?」

と尋ねられると

「FPです。」

と答えるのですが

FP資格だけでは

固有の有価証券のご案内は「不可」です。

固有の有価証券をご案内するには

日本証券業協会の外務員資格を取得し

更に

証券仲介業に所属し継続的な研修研鑽を重ねる必要があります。

公共性の高い情報を提供する責任ある立場ですので。

1990年に損害保険代理店設立で開業。

生保取扱

FP資格取得

FP業務開始

と経て

有価証券の分野について

当然、ずっとお話をしてきたわけですが

あくまでも

株式

債券

投資信託

の

一般論、仕組み論でした。

預貯金はもちろん

変額保険、外貨保険までもが

予定利率を下げ続ける中

クライアントの資産を殖やすためには

間接投資(預貯金・保険)だけに留まらず

直接投資=株式・投資信託の直保有 もサポートが必要、と

2017年、資格取得致しました。

日々

研鑽

研鑽。

これで良し、は無いのがプロ、と存じます。

2021年11月29日 11:02 AM

|

カテゴリー:保有資格

こんにちは。まさはしです。

プロフページ

経歴 2020年が追記されました

どんな人?

と検索中の新規の皆さま

どうぞご参考になさって下さいね。

http://fuji-office.com/profile/index.html

2021年3月9日 1:58 PM

|

カテゴリー:ファイナンシャルプランナーの選び方

こんにちは。まさはしです。

今

ある急ぎの処方が必要で

集中取組をされている世帯がいらっしゃいます。

通常でしたら

収入確認

支出確認

貯蓄確認

借入確認

と

面談を重ねるのですが

そんな事は言っておられないタイトな課題がありまして。

時間と

労力は

かけて頂きますが

必ずや!

希望のプランを

ご家族で

享受して頂きたく。

家計の見直しは

表面に見えている問題だけでなく

「全体」

を俯瞰して取り組む必要があるというのが持論。

数年来の会員さまですら

面談の

ちょっとした会話で

問題点が浮上したりします。

真剣に取り組みたい方に

当社は適しています。

どうぞ門戸を叩いていらして下さい。

#家計のパーソナル金融経済教育

#東京大手町駅直結

2019年6月19日 5:44 PM

|

カテゴリー:ファイナンシャルプランナーの選び方,当社のサービス

こんにちは。政橋です。

先ほど

新規ご相談希望の

お問い合わせを頂き

「お金が要るのですか。」

という懐かしい!?響きがあったもので(^^;;

今一度

課金についてお知らせいたします。

ご理解が浸透していない、という事は

私のお知らせ不足なわけなので。

例えば・・・

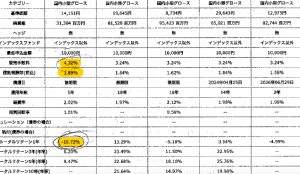

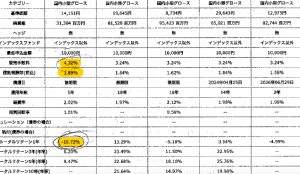

ご紹介のファンド比較画像

ご覧ください。

実例です。

つみたてNISAを希望されて

某機関を訪ねられた際

左覧マーカーのあるファンドを勧められたそう。

販売手数料4.32%

信託報酬1.89%

直近リターン▲16.72%。

そもそもが

つみたてNISA希望だったのに

販売手数料が発生しています?

NISAで積立をしている(させられている)状態でした。

まるで「とんち」みたいな話ですが。

そこで

販売手数料がかからない(ノーロード)

本来の希望

つみたてNISAに見直す為

解約を申し出されたところ

「当行のラインナップは

優れたファンドなので見直す必要はない!」

と謝絶に遭遇。

そこで

よく似たコストのファンドを

ランダムにピックアップして差し上げ

トータルリターンが

直近、3年、5年、共に最下位である当該資料をご持参。

ようやく

先様も解約謝絶の申し訳が立たず

整理出来た。

というお話です。

*続きでいえば

信託報酬

1.89%も1/10水準に、、、

は

またの機会に。

つみたてNISA世代こそ

このコストは大切。

5,000円の積立を

20年間。

ということは

5,000×240回。

5,000円×4.32%=216円 *消費税現行で仮試算

216円×240回=51,840円。

知らぬ間に払うコスト。

月額10,000円なら

単純に倍で10万円余り。

50,000円では

50万円余り。

1回きりのことで無いからこそ

その差額も

どんどん拡がります。

若い方ほど

これから生涯に亘って

この知識を得るか得ないか。

大きな差。

また50代、60代であれば

そもそも既にストックされている単位が大きいので

即効性あり、と云えます。

もちろん

根拠のある手数料であれば

払うべきです。

ただ

このファンドに限っていえば

リターン、シャープレシオ等々

何故、これなのか?という根拠がどうしても見えてきません。

結果的には

勧めた金融機関にとって

有難いコストだった。

かと。

人として

相手のビジネスが成り立つ様に振る舞うのは

顧客として大切なマナーだと思います。

ビジネスは利益の為に行う行為とも言えますし。

利益=責任 という考え方も出来ます。

ただ

そのバランスが大切。

わからない事をいい事に

片一方だけが

利益を享受し

反対側が犠牲になる

というのはよろしくない。

*顧客本位を通り越し

「自分さえ」

というお考えの方は

歓迎せず、、、

というより

私は、お断りです。

相談料・提案科が

「タダ」で有難い、と勘違いし

もっと払っているコスト。

それこそ

無駄ではないでしょうかね。

FP資格者からも

問い合わせ、教示を願われることが多い

当社の課金システム。

誰よりも理解下さっているのは

当社会員の皆様です。

何故課金か。

また

時々広報活動させて頂きます。

2019年2月12日 12:31 PM

|

カテゴリー:ファイナンシャルプランナーの選び方,当社のサービス

こんにちは。まさはしです。

今日は

珍しく

がっつりデスクワークオンリーの日。

久しぶりに

しっかり座ってタイピングのブログです。

ここ最近は

インスタ化していました(笑

しっかり座って、という時間がなくとも

「いつも見ています。」

「元気になります。」

という会員さまのお声を頂戴しますと

写真だけでも。

一言だけでも。

と投稿しています。

さて

今日は

しっかりバージョンv

先ずは・・・

::::::::::

月一のコンサルでお話出来る事とお金の勉強をすることが私の癒しです

::::::::::

と

先日

顧問1年生さまからメッセージ到来。

有難うございます。

客観的に俯瞰できる人間に

家計の内情を話せる。

これは

考えてみると

希少価値です。

*自分で言うのも何ですが。

内情を知る親族間では

利益相反もあり得る。

また感情が入り過ぎて

冷静に判断しかねる応答も。

国家資格者

で

個人情報守秘義務厳守

実務実績あり

周辺商品知識に長けている。

なかなか居ません。

(自画自賛。笑)

そんな相談相手がほしい方

どうぞ

門戸を叩いて下さい。

周辺商品知識、という言葉が出てきたので

今日は

その辺りのご説明を。

家計に直接関わる

周辺商品といいますと

まず身近なところで

・保険商品

・金融商品

がございます。

保険は

保険募集人として

金融は

証券外務員として

FPアソシエイツ&ファイナンシャルサービシズ

に所属しています。

医師免許の無い方が

治療行為を行ってはいけない。

教員資格の無い方が

教壇についていけない。

と同じ様に

保険も

金融も

資格と登録、継続的知識研鑽が必要です。

公共性が高く

社会に与える影響が高いものですから

それを

レクチャーするには

正しい知識を身につけ、また維持する義務があります。

ちょっとばかし

・詳しく調べたよ。

・好きで良く知っているよ。

だけでは

他所様にお話してはならぬというルールがあるのです。

具体的には

パンフを持って

説明する。は資格者にしか許されぬ行為です。

なので

実は

FP資格者といえども

保険・金融を

実務として取り扱わない皆様

また

最近始めました、という皆様からは

詳細について教えてほしい、、と

願われる機会も少なくありません。

一方

税務申告。

こちらについては

具体的な税計算などは

税理士資格者のみが出来る行為。

ですので

FPが行うと

越権行為。

FPの立場としては

税制の一般論、考え方、まではお伝えし

申告が必要な部分は

連携する税理士さんにお繋ぎしています。

不動産の売買、査定などもそうですね。

ご紹介の不動産事業さんに

土地を探して頂き

今は幸せなマイホームに住まわれる会員さんもいらっしゃいます。

あと

住宅ローン。

これは当然

FPは貸金業ではないですから

銀行にお繋ぎします。

家計、と一言でいっても

関わるお金の分野、窓口は多種多様。

何よりもご安心頂けるのは

窓口が

どこであろうとも

いくつあろうとも

そのそれぞれに繋がる

様々な情報を

私が把握していること。

分野によっては

私が矢面に立つことは無い場合もありますが

外部との交渉について

後方支援でしっかりお手伝いが出来ます。

*因みに、代理人になれるのは弁護士資格者のみ

今朝も

強烈な訪問営業で、うっかり加入された保険について

対処法をお伝えしました。

相手のお顔もつぶさず

嫌な思いを残さずにやめる。

嫌な思いは連鎖しますからね。

なるべく

会員さまが

いくら逆恨みであろうとも

憎まれない様に、と心がけてリードします。

ただ

先日の出来事・・・

思いの外、長引いた電話にて。

とある不祥事に

私が電話口で激憤していたので

見た事もない姿に

驚愕された会員さま。

基本

角は立たぬ様に・・・

と思っていますが

怒るときは

怒ります。

普段

猫をかぶっているつもりはないのですが。。。

相当

違う、、、怖い、、、らしいです。

とはいっても

基本

心穏やかに。

参りましょう。

では

今日も

最後までお読みくださり

ありがとうございます。

2019年2月6日 4:27 PM

|

カテゴリー:クライアントさまの声,ファイナンシャルプランナーの選び方,今日の私感

おはようございます。まさはしです。

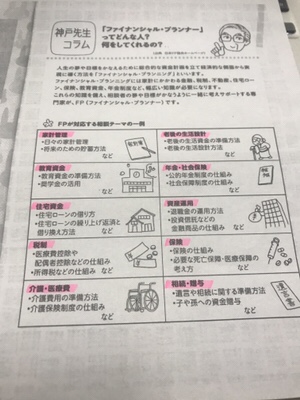

昨日、デスク周りを整理していましたところ

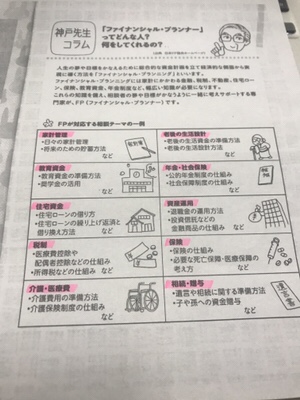

以前

神戸先生の書籍をテーマにスクールを開催した際のプリントが。

http://amzn.asia/d/g97ItNU

「神戸先生コラム」

ファイナンシャル・プランナーってどんな人?

何をしてくれる人?

というページがあり

まさしく!

当社が提供するサービスが

そのまま書かれてあり

今一度ご紹介したいと思います。

先生がまとめておられる10項目は・・・

・家計管理

・教育資金

・住宅資金

・税制

・介護医療費

・老後の生活設計

・年金社会保険

・資産運用

・保険

・相続贈与

以上10のテーマです。

先般、知人の一言・・・

「儲かったら、相談したいと思っています。」

と。

おやおや、と思いましたが

説明すると

単なる営業と思われては心外。

それ以上はお伝えしませんでしたが。

私の本心は

「儲けようと儲からなかろうと

いえ

儲からないからこそ、相談されるといいかも。ね(^^?」です。

家事や育児や仕事、介護の合間を縫って

前述の様な広範囲に渡る各種ルール、情報を網羅するのは

正直

至難の技。です。

実際に

「相談業務を提供し、プロとして現在稼働している」

ファイナンシャル・プランナーに相談する事。

が

得策です。

2018年9月5日 6:54 AM

|

カテゴリー:ファイナンシャルプランナーの選び方,当社のサービス

おはようございます。まさはしです。

デスクワークで調べ物をしていましたところ

改めて

「ファイナンシャル・プランニングとは?」

について

日本FP協会の見解がある書物に遭遇。

「ファイナンシャル・プランニングとは

ライフプラン(人生設計)を見つめ直し

将来に予定しているライフイベント(出来事)と必要資金を把握して

現状の資金計画で問題ないかをチェックし

経済的な側面から実現に導く方法です。」

まさしく

一語一句その通りです。

保険代理店専業だった頃

プランニングのお手伝いをさせて頂きたいのに

契約や加入ありきでないと

自分の身が立たない!?事に疑問を感じ。

上文の通り

1)見つめ直す

2)把握する

3)チェックする

4)実現する

・・・・・事のお手伝い

目に見えないものを

ご提供する日々。

こうやって

活字で再確認すると

何だか

スッキリ(^^

2018年7月28日 6:18 AM

|

カテゴリー:ファイナンシャルプランナーの選び方

こんにちは(^^ まさはしです。

先ほど

バケツをひっくりかえした様な(**!

大雨☔️

21年前 新婚旅行でグアムに行きまして

その雨の勢いが

「日本じゃない。」

と驚いたのですが。

今日の雨は

そんなグアムを思い出させる凄まじさ。

日本も 亜熱帯気候になりつつあるという話

本当なのかもしれないな。と思った次第です。

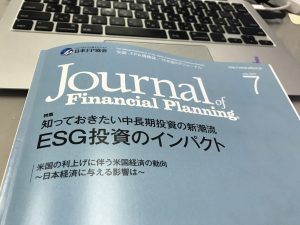

さて

先ほど

所属する日本FP協会から届く

FPジャーナルを確認。

FP相談に必要な各種資料、最新情報が満載です。

その中で

ふと目がとまった記載。

「FPの6ステップ」

今では、無意識に履行していますが

改めて活字で見て

初心に帰った感じ。

::::::::::

step1 顧客との関係確立とその明確化

step2 顧客データの収集と目標の明確化

step3 顧客のファイナンス状態の分析と評価

step4 プランの検討・作成と提示

step5 プランの実行援助

step6 プランの定期的見直し

::::::::::

会員として継続的なフォローを受けておられる方は

なぜ「継続」なのか

おわかり頂けているのですが

新規の皆さまは

どうしてもスポットで解決する事を望まれます。

もちろん、それは皆さまのご要望なので

有り難く拝命致すところですが

上記の6ステップをご覧頂く通り

断片的な答えというのは

逆にリスクを含む?とも考えられます。

step2 データの収集と目標の明確化

が特に。

加入されている保険、加入されている年金制度

就業先の環境、今後の展望

家族、親族構成、またその関係性

強制はしませんが(^^

しっかりと向き合いたい

しっかりとプランニングしたい

と思われる方は

どうぞ入会をおすすめします。

2017年7月12日 4:11 PM

|

カテゴリー:ファイナンシャルプランナーの選び方,当社のサービス

こんにちは。まさはしです。

今日はデスクワーク。

年内面談予約も

残り数件となりました。

昨日は

回数券ご利用下さったクライアントさまより

年明け引き続きの

顧問契約お申し込みを頂き

身が引き締まる想い。

さて

先般、当ブログにて

ファイナンシャルプランナーの選び方

お伝えしました。

好評につき

続。

という事で(^^

というのも

やはりまだまだ流通の少ない業。

どんな事が相談できるのか?

どんなシステムなのか?

初めてご利用下さった皆様より

相談初日に至るまでの

戸惑いを耳にする事は少なくありません。

今

迷っていらっしゃる方

困っていらっしゃる方

のお役に立てれば。と思います。

ファイナンシャルプランナーを選ぶ時

大きく分けて

3グループが存在する事を知って下さい。

1)FP資格保持者

2)1)且つ 本業(保険や金融・不動産業)に活かしている

3)FP業

私は 3) です。

FP(ファイナンシャルプランニング)自体を

商品としています。

なので

相談・スクール開催・講演全て有料です。

2)のスタイルは

主たる業務が、保険や金融商品、不動産、など。

その取引に至る経緯で、ファイナンシャルプランニングを提供下さいます。

プランニング自体は、多くの場合、無料ですね。

続いて 1)は。 *何となく、数字と逆順になりました(笑

自分自身の為に、資格を取得され

家計管理はもちろん、友人知人、周囲の方に

スキルを提供されています。

大切なのは

自分がどんな人に尋ねたいのか?

そして

尋ねようとしている相手は

何を業としているか

知る事。

お金を払うほどではないけど

保険、金融商品、不動産の取引を前提とし

その提案の一環としてのプランニングを求めるのであれば

2)。

ちょっと詳しい人に、世間話程度に尋ねたい。。

であれば

1)。

避けたいのは

尋ねる相手を間違えては

お互いに不快になる。

という事です。

私が尊敬するFP業の師匠は

「友人がコンビニ店長だからといって

店のもの”頂戴。”って言わないでしょ。」

と例えてお話し下さいます。

ファイナンシャルプランナー

よく

保険屋さんと間違えられてしまいますが

FP資格を持った保険屋さんと

保険も扱えるFP業

は

似て非なる存在です。

また

近いうちに

続の続

お届けしたいと思います♪

2016年12月25日 3:27 PM

|

カテゴリー:ファイナンシャルプランナーの選び方

次のページ »